Abfrage der aufkommensneutralen Hebesätze

Aufkommensneutrale Hebesätze

Die Finanzverwaltung des Landes Nordrhein-Westfalen hat über ihre Finanzämter für rund 6,4 Millionen wirtschaftliche Einheiten nahezu alle Grundsteuerwertfeststellungen und -messbescheide erlassen. Damit sind die Grundlagen für die Grundsteuererhebung zum 1. Januar 2025 gelegt.

Städte und Gemeinden bestimmen ihre Hebesätze im Rahmen der gesetzlichen Vorgaben selbst. Die aufkommensneutralen Hebesätze, die das Land berechnet hat, können den Entscheiderinnen und Entscheidern in den Rathäusern und Räten als Anhaltspunkte dienen, wenn sie die Grundsteuer insgesamt auf einem stabilen Niveau halten wollen. Das bedeutet nicht, dass die Höhe der zu zahlenden Grundsteuer für jeden Menschen und jedes Unternehmen gleich bleibt, wenn eine Kommune den ermittelten Hebesatz des Landes anwendet. Aufkommensneutralität für die Kommune bedeutet nicht Belastungsneutralität für die Bürgerinnen und Bürger. Das Aufkommen der Grundsteuer im Ganzen bliebe für eine Kommune konstant, aber in jedem Einzelfall können die zur Aufkommensneutralität führenden Hebesätze dazu führen, dass jemand mehr, weniger oder in gleicher Höhe Grundsteuer zahlt.

Für die Städte und Gemeinden besteht aufgrund des Selbstverwaltungsrechts keine rechtliche Verpflichtung, die zur Aufkommensneutralität führenden Hebesätze festzusetzen. Die aktuell festgelegten Hebesätze können Ihrem Grundsteuerbescheid entnommen werden.

Wichtig: Ein neuer, höherer Hebesatz bedeutet nicht, dass auch automatisch die festgesetzte Grundsteuer steigt. Maßgeblich für die Höhe der individuellen Grundsteuer sind der Grundsteuerwert, die Steuermesszahl und der Hebesatz. Das neue Grundsteuermodell und die ihm zugrundeliegende Wertermittlung ist mit der bisherigen Systematik nur bedingt vergleichbar. Ein isolierter Vergleich sowohl der Hebesätze als auch der Grundsteuerwerte vor und nach der Reform ist nicht zielführend. |

Nutzen Sie die Suchmaske zur Abfrage der zur Aufkommensneutralität führenden Hebesätze für Ihre Stadt oder Gemeinde:

Suchergebnisse

Hinweis: Bei den aufkommensneutralen Hebesätzen handelt es sich nicht um die festgesetzten Hebesätze der Kommunen.

Wie die aufkommensneutralen Hebesätze berechnet wurden, finden Sie in unseren Hinweisen zur Ermittlung.

Erläuterungen zu den Hebesätzen

*1: Die Grundsteuer A ist ein gesonderter Hebesatz der Kommune für Betriebe der Land- und Forstwirtschaft.

Hinweis: Das Grundsteuermessbetragsvolumen für die Betriebe der Land- und Forstwirtschaft ist durch die Reform stark gesunken, da die Wohnungen der land- und forstwirtschaftlichen Betriebe zukünftig zum Grundvermögen (siehe Grundsteuer B) zählen. Dies wurde bei der Berechnung der zur Aufkommensneutralität führenden Hebesätze entsprechend berücksichtigt (siehe Hinweise zur Ermittlung der aufkommensneutralen Hebesätze).

*2: Die Grundsteuer B ist ein gesonderter Hebesatz der Kommune für das Grundvermögen. Zum Grundvermögen gehören unter anderem

• unbebaute Grundstücke,

• Ein- und Zweifamilienhäuser oder

• Geschäftsgrundstücke.

*3: Die Grundsteuer B für Wohngrundstücke ist ein optionaler Hebesatz für folgende Grundstücksarten: Einfamilienhäuser, Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum. Diese Hebesätze sind als Option für die Kommunen vorgesehen. Ob Ihre Kommune diese Variante wählt, bleibt der Kommune im Rahmen ihres Selbstverwaltungsrechts vorbehalten.

*4: Die Grundsteuer B für Nichtwohngrundstücke ist ein optionaler Hebesatz für folgende Grundstücksarten: Teileigentum, Geschäftsgrundstücke, gemischt genutzte Grundstücke, sonstige bebaute Grundstücke und unbebaute Grundstücke. Diese Hebesätze sind als Option für die Kommunen vorgesehen. Ob Ihre Kommune diese Variante wählt, bleibt der Kommune im Rahmen ihres Selbstverwaltungsrechts vorbehalten.

Die gesamte Liste der aufkommensneutralen Hebesätze steht hier zum Download bereit:

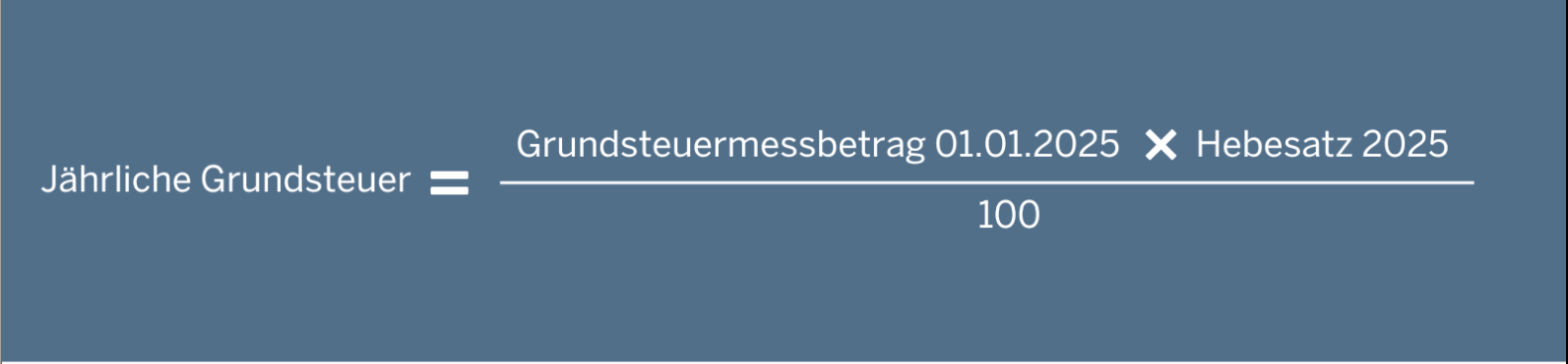

Berechnung der jährlichen Grundsteuer

Die Grundsteuer wird wie folgt ermittelt:

Die Eigentümerinnen und Eigentümer haben vom zuständigen Finanzamt einen „Bescheid über den Grundsteuermessbetrag – Hauptveranlagung auf den 1. Januar 2025“ erhalten. Der dort mitgeteilte Grundsteuermessbetrag wird mit dem durch die Stadt/Gemeinde festgelegten Hebesatz multipliziert und durch 100 dividiert. Das Ergebnis ist die jährliche an die Stadt/Gemeinde zu zahlende Grundsteuer.

Wichtig: Bei der Grundsteuer handelt es sich um eine Jahressteuer, welche quartalsmäßig zu entrichten ist. Daher ist wichtig, dass die Jahreswerte verglichen werden.

Die Ermittlung der Grundsteuer und die unterschiedlichen Zuständigkeiten von Finanzämtern und Kommunen sind in dem Schaubild zum dreistufigen Verfahren erläutert.

Die wichtigsten FAQ zu den aufkommensneutralen Hebesätzen

Der Hebesatz ist ein Begriff aus dem Steuerrecht, der den Prozentsatz bezeichnet, mit dem die Steuerschuld berechnet wird. Er wird insbesondere bei der Grundsteuer angewendet. Der Hebesatz wird von den Städten und Gemeinden festgelegt und variiert daher je nach Standort.

Erklärtes Ziel von Bund und Ländern bei der Umsetzung der Grundsteuerreform ist die Aufkommensneutralität. Das Grundsteueraufkommen in den einzelnen Kommunen soll nach der Reform in etwa so hoch sein, wie vor der Reform.

Die nun veröffentlichten Referenzwerte bilden diese Aufkommensneutralität auf Ebene der jeweiligen Kommune ab. Das bedeutet im Einzelnen, dass die Bürgerinnen und Bürger zwar mehr, weniger oder gleichbleibend belastet sein können, es jedoch im Gesamten der Höhe nach zu keiner Veränderung des Grundsteueraufkommens im Vergleich zum Vorjahr kommen würde.

Hinweis: Die zur Aufkommensneutralität führenden Hebesätze wurden berechnet, sind aber nicht bindend, weil die Kommunen im Rahmen ihrer Selbstverwaltung eigenständig die Hebesätze zur Grundsteuer festlegen.

Die Finanzverwaltung hat die aufkommensneutralen Hebesätze für jede Kommune ermittelt.

Für land- und forstwirtschaftliche Betriebe sind die Angaben zur Grundsteuer A. Für alle Grundstücke mit oder ohne Gebäude, aber ohne land- und forstwirtschaftliche Betriebe, sind die Angaben zur Grundsteuer B relevant.

Darüber hinaus gibt es zwei weitere Datensätze, falls die Kommune künftig von der auf den Weg gebrachten Alternative einer Hebesatzdifferenzierung innerhalb der Grundsteuer B Gebrauch machen sollte. In diesem Fall ist weiter zu differenzieren, ob es sich um ein Wohn- oder Nichtwohngrundstück handelt.

Die Abfrage der zur Aufkommensneutralität führenden Hebesätze und verschiedene Erklärvideos finden Sie auf unserer Website.

Hier finden Sie die Einteilung der Grundstücke:

Wohngrundstücke[1] | Nichtwohngrundstücke |

Einfamilienhäuser Zweifamilienhäuser Mietwohngrundstücke Wohnungseigentum

| Teileigentum² Geschäftsgrundstücke² gemischt genutzte Grundstücke² sonstige bebaute Grundstücke² unbebaute Grundstücke |

[1]Diese Grundstücke sind im Ertragswertverfahren zu bewerten.

2Diese Grundstücke sind im Sachwertverfahren zu bewerten.

Die veröffentlichten Hebesätze sind als Referenzwerte zu verstehen und haben lediglich informativen Charakter. Sie sind für die Kommunen nicht verbindlich.

Die Städte und Gemeinden entscheiden im Rahmen ihrer kommunalen Selbstverwaltung und aufgrund der ihnen verfassungsrechtlich zustehenden Hebesatzautonomie eigenverantwortlich über die in ihrem Zuständigkeitsgebiet geltenden Hebesätze.

Die Option, über eine Hebesatzdifferenzierung den Kommunen mehr Freiraum bei der Gestaltung der Hebesätze für die Grundsteuer B zu geben, stärkt die kommunale Selbstverwaltung und die Gestaltungsmöglichkeiten vor Ort.

Das Land Nordrhein-Westfalen hat als eines der ersten Bundesländer in Deutschland aufkommensneutrale Hebesätze für die Kommunen zur Verfügung gestellt, um frühestmöglich vollständige Transparenz bei der Umsetzung der Grundsteuerreform herzustellen. Auf die Veränderlichkeit der Datengrundlage für die Berechnung dieser Referenz-Hebesätze hat die Finanzverwaltung von Beginn an hingewiesen.

Durch die Abgabe weiterer Feststellungserklärungen z.B. nach Schätzungen, die Bearbeitung von Einsprüchen oder nachträgliche Anpassungen der Hebesätze zum Referenzzeitpunkt 01. Januar 2024 hat sich die Summe der Grundsteuermessbeträge in den Kommunen seit den ersten Berechnungen kontinuierlich verändert.

Die Aktualisierung der Berechnungen im September 2024 bilden diese Veränderungen ab. Damit liegen den Kommunen rechtzeitig zum Start der Beratungen über die Höhe der jeweiligen Hebesätze in den Stadträten aktuelle Werte vor.